2금융권 연체율 급등…‘배드뱅크’가 주목받는 이유는?

최근 보험사, 카드사, 저축은행 등 2금융권 전반에서 연체율이 빠르게 상승하고 있습니다.

고금리와 경기 둔화, 그리고 은행권 대출 규제가 동시에 작용하면서 취약 차주의 상환 부담이 한계에 다다른 것입니다.

이 가운데 이재명 대통령의 공약인 ‘배드뱅크’ 설립이 다시금 조명되고 있습니다.

과연 배드뱅크는 어떤 개념이며, 지금 이 상황에서 왜 주목받고 있을까요?

지금 2금융권 연체율, 얼마나 심각할까?

● 보험사 (2025년 1분기 기준)

- 전체 연체율: 0.66%

- 가계대출 연체율: 0.79%

- 기업대출 연체율: 0.60%

- 부실채권비율(NPL): 0.91% (전 분기 대비 0.27%p 상승)

● 카드사

- 평균 실질 연체율: 1.93%

- 2% 이상 카드사:

- 우리카드 2.62%

- 하나카드 2.44%

- 비씨카드 2.26%

- KB국민카드 2.02%

● 저축은행

- 평균 연체율: 9.00% (10년 만의 최고치)

- 기업대출 연체율: 13.65%

- 가계대출 연체율: 4.72%

실질 연체율이란?

1개월 이상 연체된 채권 비율로, 금융기관의 건전성을 직접적으로 보여주는 핵심 지표입니다.

왜 이렇게 연체율이 급등했을까?

1. 은행 대출 규제 강화 → 2금융권으로 쏠림 현상(풍선효과)

2. 자영업자·다중채무자 중심으로 상환능력 저하

3. 고금리 장기화로 인해 이자 부담이 지속적으로 증가

4. 부동산 PF(Project Financing) 부실화 → 저축은행 기업대출 연체율 급등

즉, 제1금융권에서 밀려난 취약 차주들이 저축은행이나 카드사 등 2금융권으로 이동했고, 이들이 연체로 이어지며 연쇄적인 부실 우려가 커진 것입니다.

'배드뱅크'란 무엇인가요?

배드뱅크(Bad Bank)란?

은행이나 금융사가 보유한 부실채권(NPL)이나 위험 자산만을 인수해 정리·처리하는 **특수 목적 기관(SPV)**을 말합니다.

- 부실채권 매입 및 관리 → 금융기관의 건전성 회복

- 연체 채권 정리 → 채무자의 재기 지원

- 금융시장의 불안 요소 제거 → 금융 시스템 전체 안정화

배드뱅크는 금융위기 시기마다 국가나 민간 주도로 일시적 혹은 지속적 형태로 설립된 사례가 많습니다.

개인신용지원포탈

국민행복기금 연체된 채무를 조정하고, 고금리 대출을 저금리 대출로 전환하는 종합회생 프로그램

www.badbank.or.kr

왜 배드뱅크 설립이 필요한가요?

현재 2금융권은 부실채권을 정리하고 싶어도 ‘살 사람’이 부족한 상황입니다.

NPL(부실채권) 시장은 공급이 많지만 수요가 적어, 정작 자산을 팔 곳이 없는 역설이 벌어지고 있습니다.

이때 국가 차원에서 부실채권을 인수해주는 배드뱅크가 등장하면

→ 저축은행·카드사 등 금융사의 재무 건전성이 개선되고

→ 취약 차주 채무 조정과 회생 프로그램 운영도 가능해집니다.

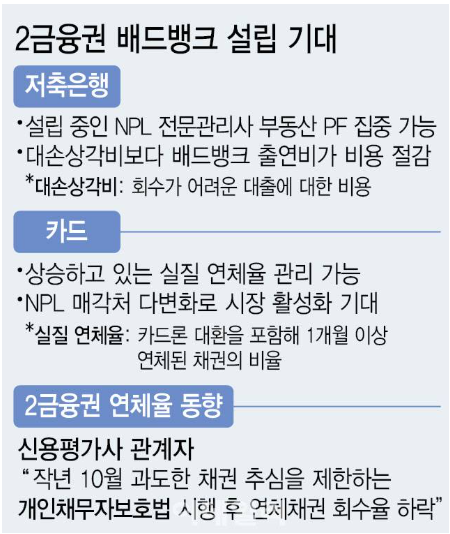

실제로 논의 중인 배드뱅크 설립 방향은?

- 이재명 대통령의 대선 공약에는 장기소액연체채권 소각, 배드뱅크 설립이 포함되어 있었으며

→ 소외된 금융취약계층 구제 및 금융 정상화 시스템 구축을 목표로 했습니다. - 저축은행중앙회도 배드뱅크 기능을 수행할 수 있는

NPL 전문 자회사 설립과 공동펀드 조성을 상반기 내 완료할 예정입니다.

이런 노력이 모이면 민간+공공이 연계된 부실채권 처리 시스템이 작동할 수 있게 되는 것이죠.

시장의 반응은?

💬 저축은행 관계자

“NPL은 넘쳐나는데, 사줄 곳이 없어요. 배드뱅크가 생기면 수요가 생기고, 연체율 안정화에도 큰 도움이 될 겁니다.”

💬 카드사 관계자

“매각 채널이 늘어난다는 점은 긍정적입니다. 하지만 구체적인 매입 규모나 재원조달 방식이 나와야 실효성 판단이 가능할 것 같습니다.”

‘배드뱅크(Bad Bank)’ 관련주는 부실채권(NPL)을 처리하거나, 금융 데이터·자산유동화·정리금융 등 관련 업무에 관여할 수 있는 기업들이 중심이 됩니다.

정책 기대감 + 실질 수혜 가능성을 기준으로 다음과 같은 종목들이 배드뱅크 관련주로 주목받고 있습니다.

※ 2025년 기준 산업 흐름 및 뉴스 언급 중심으로 정리

2025.06.13 - [분류 전체보기] - 연 7% 이상! 2025 고배당 우선주 + ETF 전략 완전 정복

연 7% 이상! 2025 고배당 우선주 + ETF 전략 완전 정복

연 7% 이상! 2025 고배당 우선주 + ETF 전략 완전 정복 이번 글에서는 📌 현대차1우, 삼성화재우, 한국쉘석유, 우리금융지주 같은 연 7% 이상 고배당 우선주와, 안정적인 고배당 ETF 전략을 함께 소개

misuk0925.tistory.com

배드뱅크 관련주 정리 (테마 편입 가능성 중심)

1. 예스코홀딩스 (015360)

- NPL 정리 금융 자회사인 ‘에스코캐피탈’ 보유

- 과거 부실채권 처리·정리금융 관련주로 자주 언급됨

- 지주회사 + 자산운용 연계 모델

2. 우리금융지주 (316140)

- 우리FIS, 우리자산운용, 우리카드, 우리금융캐피탈 등 자회사에서

→ 부실자산 회수·매입업무 포함 - 배드뱅크 설립 시 NPL 운용 파트너 또는 연계기관으로 주목 가능

3. KTcs (058850)

- 정부 정책 수혜 테마주로 자주 언급

- 공공부문 인프라·금융지원 콜센터 수탁 운영 경험 보유

- 배드뱅크 행정·전산 시스템 운영 위탁사로도 거론 가능성

4. SGC이테크건설 (016250)

- 자회사 SGC캐피탈을 통해 PF 대출 유동화 사업 수행

- 부동산 PF 구조조정 시 배드뱅크 수혜 가능성

5. 웰바이오텍 (010600)

- 과거 부실채권 매입 및 추심 사업 영위한 이력

- 소형주 중심의 순환매 테마에 포함되는 경우가 있음

6. 다올투자증권 (030210)

- NPL 투자 및 유동화, 정리금융 실적 보유

- 최근 부동산·PF 시장 위기로 주목받는 구조조정 플레이어

7. KD (044180)

- 과거 국책사업이나 정책 관련 뉴스 때마다 테마주로 포함됨

- 직접적 연관은 약하나, 저가 + 정책 기대감으로 순환 수급 기대

주의할 점

- 정책 발표 전에는 기대감에 따라 수급이 몰릴 수 있지만

**실제 수혜 기업은 ‘직접적인 채권관리·금융 구조조정 업무를 하는 회사’**에 집중됩니다. - 테마주 대부분은 공시 근거보다는 뉴스 언급·심리적 기대감으로 움직이는 경우가 많아

→ 단기 변동성에 주의가 필요합니다.

2025.06.12 - [분류 전체보기] - 청약통장, 종류별 금리 최대 3%p 차이

청약통장, 종류별 금리 최대 3%p 차이

청약통장 종류별 금리 최대 3%p 차이 한국은행 기준금리 인하, 청약예금·부금 금리 ‘뚝’한국은행이 2025년 5월 기준금리를 인하하자, KB국민·하나·농협 등 주요은행의 청약예금·부금 금리가

misuk0925.tistory.com

지금의 2금융권 위기 상황은 단순한 일시적 흐름이 아니라, 구조적이고 복합적인 원인들이 얽힌 결과입니다.

그만큼 해결책도 단순해서는 안 됩니다.

‘배드뱅크’는 단순히 연체 채권을 사들이는 기관이 아니라,

→ 부실을 끊고, 재기를 돕고, 금융시장을 정상화시키는 '안전판' 역할을 할 수 있습니다.

앞으로 정부 차원의 구체적 설계와 실행 의지에 따라,

배드뱅크가 2금융권 위기 해소의 키가 될 수 있을지 더욱 주의 깊게 지켜봐야 할 시점입니다.

2025.06.13 - [분류 전체보기] - 현대차우·삼성화재우 고배당 ETF 조합 전략/ 배당세절약팁

현대차우·삼성화재우 고배당 ETF 조합 전략/ 배당세절약팁

현대차우·삼성화재우 + 고배당 ETF 조합 전략 연 7~11% 배당수익을 노리는 투자자라면, 우선주와 ETF를 혼합한 포트폴리오 구성이 핵심입니다. 특히 현대차우, 삼성화재우 같은 고배당 우선주에, KO

misuk0925.tistory.com